文丨惠凱 ? 編輯丨承承

新巨豐跨市場并購紛美包裝,實現了強強聯合,市場份額有望顯著提升。

近期,A股包裝龍頭新巨豐發布了收購公告,稱通過全資子公司景豐控股以全面要約的方式收購港股紛美包裝全部已發行股份。此次收購是新巨豐上市以來規模最大的一次資本運作,能夠顯著提升公司在液體包裝市場份額。不過,對于此次并購,紛美包裝的董事會仍持反對態度。

?

新巨豐啟動資產擴展戰略

新巨豐是國內無菌包裝研發、生產與銷售行業的龍頭公司之一,產品廣泛應用于液態奶和非碳酸軟飲料等食品的包裝工序。2024年,新巨豐披露重大資產購買預案,擬通過全資子公司景豐控股有限公司以全面要約的方式收購港股紛美包裝全部已發行股份,以取得紛美包裝的控制權。

2024年6月,新巨豐發布了重大資產購買報告書(草案)(修訂稿)。草案顯示:此次收購的現金要約價為2.65港元/股。若此次要約獲全數接納,則最高潛在交易對價為27.29億港元。

2025年2月5日,新巨豐在“關于重大資產重組進展的公告”中稱,公司已通過景豐控股及其一致行動人持有紛美包裝93.35%股份。

近幾年,新巨豐的營收快速增長, 2020-2023年營收從10.14億元增長到17.37億元。相比之下,同期歸屬于母公司股東的凈利潤增長較慢,2020年為1.69億元,2023年為1.7億元。進入2024年后,公司營收速度降至近幾年的低點,去年前三季度營收同比增速僅有0.98%,而在此前的年度最低也有8%以上。此次收購完成后,紛美包裝財務數據將納入新巨豐合并報表范圍,這對新巨豐業績的提升將帶來明顯促進作用。

被要約收購的紛美包裝也是一家液體包裝領域公司。公告顯示,紛美包裝是全球領先的無菌包裝及相關服務供貨商之一,除無菌包裝外,公司還向客戶提供一系列標準輥式送料灌裝機方面的支持服務,包括培訓、現場技術協助及零件。公司目前向中國領先的乳制品及非碳酸軟飲料生產商及包括法國、德國及俄羅斯在內的多個國際市場提供無菌包裝及服務。

對于此次跨市場要約收購,國盛證券分析師姜文鏹表示,新巨豐2023年銷量提升至123億包,產能擴張規劃穩步推進,如果加上紛美包裝的產能338億包,將實現強強聯合,不僅份額有望顯著提升,且海外拓展也會提速。

東方證券分析師李雪君則表示,本次要約收購對新巨豐的最大意義是“拓展國內核心乳業大客戶”,即公司將成為國內三大乳業巨頭伊利、蒙牛、新希望的共同供應商。考慮到伊利、蒙牛的奶區均在內蒙,并購將有助于整合供應鏈效率、降低物流成本。

?

紛美包裝董事會反對收購

由于A股和H股的估值差,紛美包裝估值持續低于新巨豐。當前紛美包裝的PB(MRQ)僅1.1倍,而新巨豐是1.65倍PB(MRQ)。估值偏低往往是被要約收購的重要外部條件,但強行要約收購也容易引發被收購方的反對。

2023年1月,新巨豐宣布首輪收購紛美包裝28.22%股權,彼時紛美包裝的董事長畢樺曾向市場監管總局反壟斷局提交報告,反對被強行收購。此外,紛美包裝還向北京知識產權法院提起行政訴訟,要求撤回新巨豐首輪收購的決定。但這些舉措并未能阻止新巨豐繼續要約收購。

對于新巨豐的要約收購行為,紛美包裝董事會不久前發布了致股東的公開函,稱新巨豐屬于“敵意收購”,并表示“這兩家公司在根本上是不相容的”。紛美包裝董事會認為,基于潛在客戶流失、潛在法律訴訟及本集團與新巨豐管理方式不同等原因,要約收購條款并不符合本公司的最佳利益,呼吁股東反對要約收購。

不過,從要約收購結果來看,新巨豐已累計獲得紛美包裝93.35%的股份,顯示紛美包裝的多數中小投資者對于新巨豐的要約價、入主后的發展前景持樂觀和歡迎態度。

新巨豐和紛美包裝的下游大客戶是多年的競爭對手。新巨豐的大客戶是伊利、新希望,而紛美包裝的大客戶是蒙牛。公開信息顯示,伊利直接持有新巨豐4%的股權,是其第六大股東。這意味著,在此次合并完成后,隨著伊利、新巨豐、紛美包裝的股權調整,蒙牛和紛美包裝的合作還能否持續存在不確定性。

此外,并購還可能帶來后續人事、發展戰略等方面的調整。高管層面,新巨豐的高管更為年輕化,紛美包裝的高管團隊則年齡較高。Wind顯示,新巨豐高管整體年齡都在60歲以下,其中年齡最大的有57歲,為總裁郭曉紅;副總經理、董秘徐雅卉僅有35歲。而紛美包裝的高管團隊年齡較大,約一半的高管年齡超過了60歲,其中技術總監陳桂寧年齡最大,將近70歲;財務總監常福泉今年66歲;年齡最小的高管是董秘齊朝暉,目前也有44歲。

?

投資者期待新巨豐加大分紅力度

目前來看,新巨豐的現金分紅比率還整體偏低。Wind顯示,2022年、2023年度新巨豐的現金分紅比率只有9.2%、13%,分紅率在A股公司中排名較低,有著較大的分紅提升空間。曾有投資者詢問新巨豐的董秘徐雅卉,“新國九條要求企業分紅不低于利潤的百分之三十。公司為什么不落實?”新巨豐方面回應,“公司上市以來分紅持續、穩定,且符合法律、法規及《公司章程》相關規定”。

《公司章程》顯示,新巨豐“每個年度現金分紅比例累計不少于公司當年實現的可供分配利潤的15%”。

股價表現上,新巨豐2022年上市時的IPO發行價為18.19元,上市后股價震蕩下跌,當前股價只有9.8元,處于破發狀態。按照監管部門去年以來的政策導向,破發公司更需加大分紅和回購力度。

相比之下,紛美包裝的分紅率較高。Wind顯示,紛美包裝2020年度現金分紅比例是89.4%,2021年度是46.5%、2023年度是52.6%。因高分紅和要約收購的推動,紛美包裝的股價表現強勁,2022年11月以來,股價持續上行,從初時的0.97港元漲至當前2.63港元。

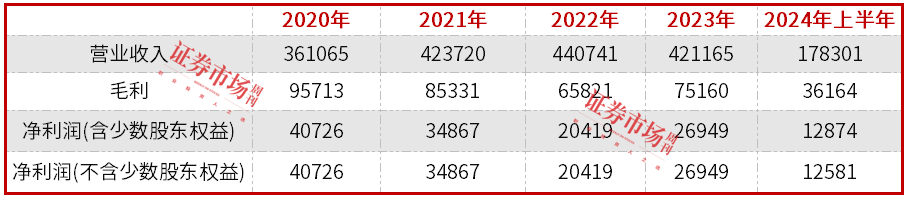

不過,若相較新巨豐持續增長的業績,紛美包裝的業績表現相對低迷。Wind顯示,2020-2023年度,紛美包裝的凈利潤(不含少數股東權益)從4.1億港元下滑到2.7億港元。

另外,公開資料還顯示,作為A股的液體包裝龍頭,新巨豐目前尚未發布ESG報告或社會責任報告,而紛美包裝已經發布了可持續發展報告。這意味著,新巨豐后續的信息披露工作有進一步提升空間。

附表? 紛美包裝近幾年凈利潤顯著下滑(單位:萬元,港元,)

數據來源:Wind

(文中提及個股僅作舉例分析,不作投資建議。)